- 新疆保险行业协会

- 新疆保险学会

9月19日,中国银保监会副主席祝树民在村镇银行改革发展研讨会上表示,银保监会正在开展投资管理型村镇银行试点工作。下一步,将根据具体情况扩大试点。

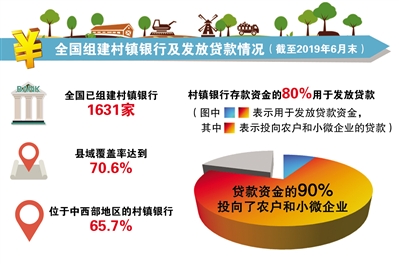

数据来源:银保监会网站 王梓/制图

祝树民强调,投资管理型村镇银行仍是一家村镇银行,不能因为注册资本金大一点、管理职能多一点就搞特殊化,还是要牢牢坚守“深耕县域、服务当地、支农支小”的市场定位。设立地点要统筹考虑,原则上不能在省会城市扎堆。业务上要坚决防止办成一个资金归集和运用的平台。

他说,投资管理型村镇银行下一步“投哪里、管什么”需要明确。“投”,重点是中西部和老少边穷地区,以及参与问题村镇银行处置。“管”,主要是管流动性支持与风险防控,管系统支持与代理清算,管产品研发与人才培训等,目标是构建“小法人、大平台”的专业化中后台服务机制。

村镇银行县域覆盖率达70.6%

自2006年村镇银行培育试点工作启动以来,村镇银行已发展成银行体系内法人数量最多、单体规模最小、服务客户最基层、支农支小特色最突出的“微小银行”,在丰富金融机构体系、填补“三农”和小微“最后一公里”金融服务等方面发挥了不可替代的积极作用。

截至6月末,全国已组建村镇银行1631家,覆盖31个省份的1296个县(市、旗),县域覆盖率达到70.6%;65.7%的村镇银行位于中西部地区,有450个国定贫困县和连片特困地区县已设立或已规划设立村镇银行。村镇银行存款资金的80%用于发放贷款,贷款资金的90%投向农户和小微企业。目前户均贷款余额33.6万元,业务上与县域其他法人银行形成了有益互补。

村镇银行资本充足率长期保持在17%以上,在主要投放支农支小贷款的情况下,不良贷款率控制在4%左右,拨备覆盖率超过110%。

要始终将支农支小作为立身之本

村镇银行在快速培育发展的同时,也存在少数机构偏离定位离农脱小、主发起行履职缺位、外部人控制等一些突出问题。

祝树民强调,村镇银行要始终将支农支小作为立身之本,以提供基础金融服务为使命,实现业务范围和经营区域的“两小”:专注传统信贷主业,专注县域农户与小微企业。要向下做深做透做实,以当地特色产业为突破口,提供契合本地经济发展实际的金融产品和服务。

祝树民还指出,要研究探索“微小银行”如何有效发挥党组织在公司治理中的核心作用,确保村镇银行坚持正确的政治方向。要打造以主发起行为主体的有效股权结构,建立健全股权转让、股权质押等方面管理制度,强化股东股权管理。主发起行履职既不能“无视”村镇银行法人治理,“生搬硬套”主发起行自己的管理模式,也不能发起村镇银行后做“甩手掌柜”,不闻不问。主发起行的管理要有方法,履职要有边界,工作要有手段,重点是要做到“三个管好、两个做好”,即管好战略、管好风险、管好高管,做好服务、做好审计。

村镇银行培育发展的四点意见

祝树民指出,村镇银行培育发展是深化金融供给侧结构性改革的一个重要抓手。目前,培育工作已进入新阶段。近年来,组建进度有所放缓,特别是在中西部地区和农业发达、小微聚集、金融服务欠充分的地区,仍有不少空白点,部分村镇银行可持续发展还面临一定困难。

对此,祝树民提出四点意见:村镇银行培育工作要坚持规模化集约化组建,要进一步落实好东西挂钩,稳妥推进并适时扩大“多县一行”试点,结合实际完善村镇银行管理模式。

在坚持规模化集约化组建方面,重点强调主发起行适度集中、管理半径适度集中、股权结构适度集中这“三个适度集中”。主发起行要根据自身能力控制管理半径,在所投资地域规模化设立村镇银行,做到集中资源、控制成本、管好风险,不能盲目“铺摊子”“广撒网”。

祝树民提到,股权过于分散导致管理失控是村镇银行风险的一个主要成因。主发起行要从提高自己在股东会、董事会上的话语权和控制力做起,切实承担风险防控和处置责任。现有股权过于分散、管理半径过长的,要适当提高持股比例。特别是地方性银行在省外发起设立村镇银行的,要争取将持股比例提至50%以上。

为引导村镇银行重点向中西部地区倾斜,同时兼顾商业可持续性,监管部门将结合实际进一步完善“东西挂钩、城乡挂钩、发达地区与欠发达地区挂钩”政策。

祝树民介绍,目前,全国还有540个县市未设立村镇银行,其中471个在中西部地区,绝大部分是国定贫困县或连片特困地区县,很难吸引投资者。为平衡金融服务覆盖和机构商业可持续问题,经请示国务院同意,银保监会在中西部16个省份开展了“多县一行”制村镇银行试点,目前已有10个省16家机构开业。下一步,将继续推进村镇银行“多县一行”组建工作。